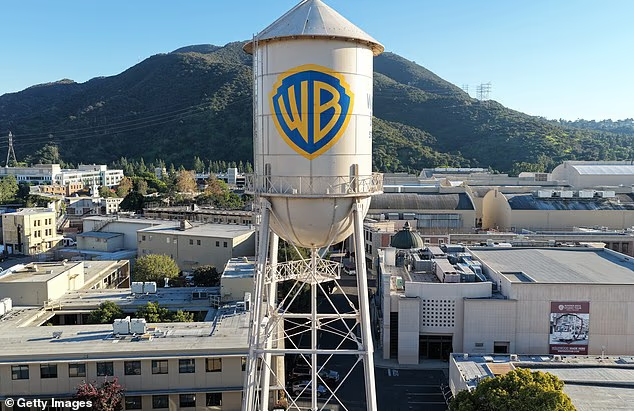

É a maior história de negócios do mundo: a batalha contínua para comprar o conglomerado de mídia Warner Bros Discovery.

Em um canto: Paramount, dirigido por David Ellison, filho do fundador da Oracle, Larry Ellison.

Do outro: Netflix, liderada pelo co-CEO Ted Sarandos.

As primeiras rodadas foram para Sarandos.

Depois de assinar um “acordo definitivo” para adquirir a Warner Bros. em dezembro por quase US$ 83 bilhões em dinheiro e ações, a Netflix atualizou sua oferta na terça-feira.

A gigante do streaming agora diz que está disposta a financiar o acordo com dinheiro e dívida: US$ 72 bilhões em moeda forte e cerca de US$ 11 bilhões em dinheiro emprestado.

O dinheiro é rei e as ações podem flutuar para cima ou para baixo, então este é um negócio muito melhor.

Então, na quarta-feira, a Paramount aproveitou outra chance quando chegou e acabou o prazo para os acionistas da Warner Bros. aceitarem sua oferta hostil de aquisição de US$ 108 bilhões – uma oferta totalmente em dinheiro feita em dezembro e projetada para contornar a administração da Warner Bros.

É a maior história de negócios do mundo: a batalha contínua para comprar o conglomerado de mídia Warner Bros Discovery.

A Paramount, liderada por David Ellison, filho do fundador da Oracle, Larry Ellison, fez uma oferta hostil de aquisição aos acionistas da Warner Bros.

De acordo com a Warner Bros., 93% dos seus acionistas rejeitaram o acordo.

Na manhã de quinta-feira, a Paramount anunciou que iria prorrogar o prazo, sem alterar o acordo proposto.

A Paramount está com um joelho no tatame e o árbitro está contando, mas não se engane: a luta está longe de terminar.

Há muita coisa em jogo.

Acredite em mim, você deveria saber. Fiz muitas aquisições hostis quando estava construindo a empresa de software educacional infantil, a SoftKey, na década de 1980.

Na época, a Softkey controlava a maior participação de mercado, mas precisávamos de mais conteúdo para preencher nossos dispositivos, que estavam nas mãos de crianças nos Estados Unidos e no Canadá. Depois compraríamos outras empresas, demitiríamos todos que lá trabalhavam (com remuneração justa) e assumiríamos sua marca.

Fiz muitas aquisições hostis quando estava construindo a empresa de software educacional infantil, SoftKey, na década de 1980.

Lembro-me de encontrar o mesmo executivo três vezes. Nós o demitiríamos de uma empresa. Eu iria para outro. Compraríamos aquela empresa e o demitiríamos novamente.

As aquisições são brutais. Mas negócios são guerra e, quer você esteja na indústria de software ou no ramo de filmes e streaming, o cálculo é simples.

Se você tem a distribuição (no meu caso foi um hardware educacional), quase sempre faz sentido adicionar mais conteúdo e reduzir custos por meio da consolidação.

Espero que quem comprar a Warner Bros faça demissões imediatas para eliminar posições redundantes, e a nova operação será lucrativa desde o primeiro dia.

A única questão agora é: por que a Warner Bros. não aceitou a oferta de US$ 108 bilhões da Paramount em vez do acordo de US$ 83 bilhões da Netflix?

A resposta: o dinheiro fala e o disparate anda.

Há apenas um factor que torna bem sucedida uma oferta pública de aquisição hostil, e não é a política ou um apelo ao grande espírito americano.

É dinheiro vivo.

Neste momento, a administração da Warner Bros. e pelo menos a maioria dos seus acionistas acreditam que é mais provável que a Netflix consiga colocar o seu dinheiro onde está a boca.

A Netflix também está oferecendo à Warner Bros uma taxa de rescisão de US$ 5,8 bilhões se o acordo fracassar devido a obstáculos regulatórios federais (ou mesmo estrangeiros).

Isso deve ser sempre levado em consideração em negócios dessa magnitude, e a taxa da Netflix é um dos maiores pagamentos garantidos da história.

A Paramount, por outro lado, ofereceu apenas um pagamento de US$ 5 bilhões.

Essa matemática é simples.

Depois de assinar um “acordo definitivo” para adquirir a Warner Bros. em dezembro por quase US$ 83 bilhões em dinheiro e ações, a Netflix atualizou sua oferta na terça-feira.

A Paramount está financiando sua oferta com a ajuda do pai de David, Larry Ellison (à esquerda), que garantiu pessoalmente US$ 40,4 bilhões.

Mas devemos também considerar que a Paramount está a financiar a sua oferta com a ajuda do pai de David, Larry Ellison, que garantiu pessoalmente 40,4 mil milhões de dólares, além do apoio de três fundos soberanos do Golfo baseados na Arábia Saudita, Abu Dhabi e Qatar.

Não há dúvida de que Larry Ellison é um dos grandes empresários americanos (para não mencionar um dos homens mais ricos do mundo), mas este método é antiquado, remontando aos tempos em que os estúdios eram propriedade de uma família.

Para alguns, isso não é um bug, mas um recurso. Isso sugere que Larry Ellison estaria profundamente envolvido no sucesso do negócio recém-fundido. Mas há uma razão pela qual suas ofertas são continuamente rejeitadas.

A estrutura de financiamento introduz incerteza.

Por exemplo, imagine que você está vendendo sua casa e um comprador interessado lhe oferece todo o dinheiro. Em seguida, outro potencial comprador disse que lhe daria 20% a mais, mas mencionou que teria que obter uma hipoteca do banco.

Qual você escolhe?

Quem assume o risco pode optar pela oferta mais alta, esperando que o comprador tenha um bom crédito e que o banco lhe conceda um empréstimo.

Eu sei qual escolheria: dinheiro, agora.

Dito isso, não prevejo que David Ellison desista tão cedo. Warner Bros Discovery é uma das últimas propriedades de estúdio verdadeiramente valiosas que restam, por isso não irá cair sem luta.

Os acionistas darão a votação final em abril. E então a Divisão Antitruste do Departamento de Justiça, bem como a Comissão Europeia, terão de rever uma proposta de acordo com a Netflix.

Realmente não acaba até que acabe.